ウェルスナビは、王道とされている「長期・積立・分散」の資産運用をサポートするサービスです。働く世代にとって、「長期・積立・分散」の資産運用がなぜよいかについてお伝えします。

なぜ「長期・積立・分散」か

「長期・積立・分散」は、少なくとも10年以上の長い期間、一定の金額を毎月など決まった間隔で、世界の様々な資産に分散して運用するスタイルです。

「長期・積立・分散」は、世界的にも資産運用の王道とされています。これは、世界の経済活動に対して分散してコツコツと投資することで、中長期的に世界経済の成長率を上回るリターンを目指すというもので、働きながら「長い目で資産を育てていきたい」という方にぴったりの方法です。金融庁も、2016年9月の「平成27事務年度 金融レポート」で、「リターンの安定した投資を行うには、投資対象のグローバルな分散、投資時期の分散、長期的な保有の3つを組み合わせて活用することが有効である」と述べています。

長期でじっくり資産を育てる

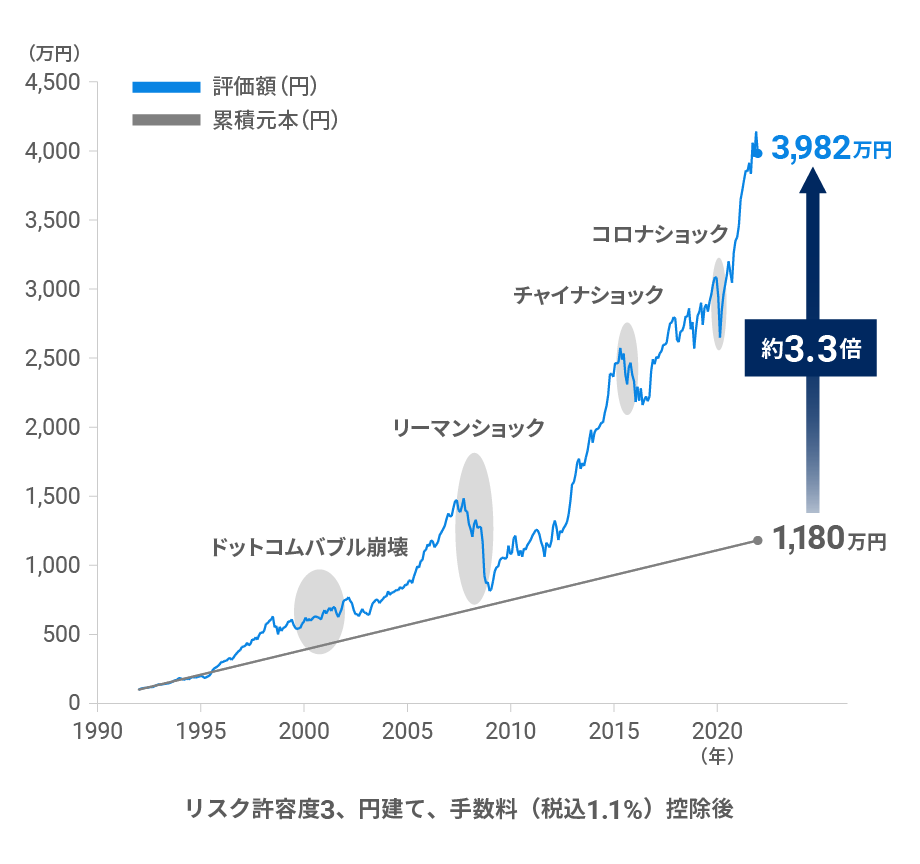

次のグラフは、1992年からの30年間、「長期・積立・分散」の資産運用を行った場合のシミュレーションです。

「続ける」ことで金融危機を乗り越えて成長

1992年からの30年間、世界の資産に分散投資をした場合のシミュレーション(※)

注)当該シミュレーションは過去データに基づき計算されたものであり、将来の運用成果等について示唆・保証するものではありません。

過去30年の間には、アジア通貨危機や、ドットコム・バブルの崩壊、リーマン・ショック、ギリシャ財政危機、チャイナ・ショック、コロナ・ショックなど、危機を何度も経験しています。「100年に一度の危機」と言われたリーマン・ショックのとき、資産は大きく目減りしていますが、時間をかけてそのマイナスを取り返し、むしろ成長しています。

過去を振り返ると、世界経済は、短期的なアップダウンはありながらも、中長期的には成長を続けてきました。資産運用を「続ける」ことで、しっかりとその恩恵を受けることができたのです。

積立投資は感情に左右されず資金を積み上げることができる

普段の生活では、値下がりしている商品を多めに買い、値上がりしている商品を買い控えるという行動を誰もが自然に取っています。

しかし、こと金融商品となると、「損をしたくない」という感情が邪魔をします。値上がりしている投資信託や株はもっと上がるのではと期待して(本当は割高なのに)買い、値下がりするともっと下がるのではと不安になって(本当は割安なのに)売ってしまうという人がとても多いと言われています。

積立投資は、月に一度などの決まった間隔で、同じ金額をコツコツと投資に充てていく方法です。株価や為替相場などの一時的な動きに左右されず、淡々と資金を積み立てられることが、積立投資のメリットです。

「損をしたくない」という感情に左右されず、淡々と資金を積み立てる仕組みは、資産形成においてとても有効な方法だといえます。

分散投資でリスクを抑えて成長の恩恵を狙う

分散投資は、世界へ幅広く投資することで、世界中の国や企業、そこで働く人々が生み出した利益からリターンを得ることを狙っています。

資産運用にはリスク(損をする可能性)がつきものです。一つの国や会社に集中して投資していると、その国や会社にだけ依存してしまうため、時としてうまくいかなくなることがあります。世界中のさまざまな資産に分散して投資をしておけば、ある資産が価値を下げてもほかの資産については異なる値動きが期待できるため、リスクを効果的に抑えることができます。

リーマン・ショックのとき、株価は世界的に急落しましたが、安全資産とされる金、そして債券の価格は上がりました。さまざまな資産にあらかじめ分散投資をしておけば、ショックを一定程度、和らげることができるのです。

ウェルスナビは、ETF(上場投資信託)を通じて世界約50カ国の1万2000を超える銘柄に分散投資をしています。今後も世界経済が成長し続けるという前提に立てば、世界中への分散投資はとても理にかなった方法だと言えます。

資産形成を成功させるポイントは

資産形成を成功させるポイントは、こうした「長期・積立・分散」の考え方をしっかりと理解し、淡々と続けていくことです。

株式市場が大きく動いて資産がマイナスになったり、短期間でかなりプラスが出たりすれば、焦って行動したくなるのはごく自然なことです。しかし将来のために資産を育てるとき、いちばん大切なことは、長い目でリターンの最大化を図ることでしょう。つまり、資産が短期的に「増えた・減った」ではなく、長い目で見て着実に成長していることが大切です。

よいときも悪いときも一喜一憂せず、淡々と資産運用を続けることが、長い目で資産を育てていくことにつながるのです。

(※)シミュレーションの前提条件は以下の通りです。

・1992年1月末に100万円で運用開始し、翌月から2022年1月まで毎月末に3万円ずつ積立投資

・2017年4月時点のWealthNaviのリスク許容度3の推奨ポートフォリオ(米国株30.6%、日欧株21.5%、新興国株5.0%、米国債券29.1%、金8.8%、不動産5.0%)で毎月末にリバランスした想定で試算

・年率1%(税込1.1%、ただし消費税率は時期により適用される税率を適用)の手数料控除後

・分配金や譲渡益にかかる税金は考慮せず

・ETFの分配金は権利落ち日に再投資

・ETF設定前の期間は、当該資産クラスに対応するインデックス等のデータを利用、ただしETF経費率を控除 (米国株:Wilshire 5000、日欧株:MSCI EAFE Index、新興国株:MSCI Emerging Markets Index、米国債券:Bloomberg US Aggregate Bond Index、金:LBMA Gold Price、不動産:Dow Jones U.S. Real Estate Index)

・Refinitivのデータに基づきWealthNaviにて作成

・当該シミュレーションは過去データに基づき計算されたものであり、将来の運用成果等について示唆・保証するものではありません。

- コラムに関する注意事項

- 本資料の情報は、公開日時点のものです。公開日時点で一般に信頼できると思われる情報に基づいて作成していますが、情報の正確性や完全性を保証していません。当社は、新しい情報や将来の出来事その他の情報について、更新又は訂正する義務を負いません。

本資料は断定的判断を提供するものではありません。最終的な決定は、お客様自身で判断するものとし、当社はこれに一切関与せず、一切の責任を負いません。

本資料に基づいて被ったいかなる損害についても、当社は一切の責任を負いません。