積立投資のメリットは、相場の動向に左右されず、淡々と運用資金を積み上げられることです。相場が「下がって上がる」という局面で、積立投資をしていたか、積立投資をしていなかったかの差は、パフォーマンスにどんな影響を与えるでしょうか? WealthNaviで資産運用をしているユーザーのデータなどから検証しました。

積立投資のメリットは、相場の動向に左右されず、淡々と運用資金を積み上げられることです。

相場が大きく下がったときのことを、想像してみてください。「投資が怖い」と感じる人が多いのではないでしょうか? 相場が大きく下がったときには、WealthNaviで資産運用をしている人からも、「このまま続けていて大丈夫?」という声が寄せられることがあります。

行動経済学の研究によれば、人間の脳は損をすることを極端に嫌います。相場が下がったときに怖くなり、投資をしたくなくなるのは、とても自然なことです。

ただ、長い目で見れば、「相場が下がるとき」は「割安に買えるとき」でもあります。相場が下がった局面で、自ら積極的に買うのは怖いかもしれませんが、積立投資をしていれば、相場が下がった局面でも、感情に左右されず投資できるでしょう。

次に紹介するデータから明らかなように、積立をした場合と、積立をしていなかった場合では、将来のパフォーマンスにも差が出ます。

リーマン・ショックの後も積立をしていたら?

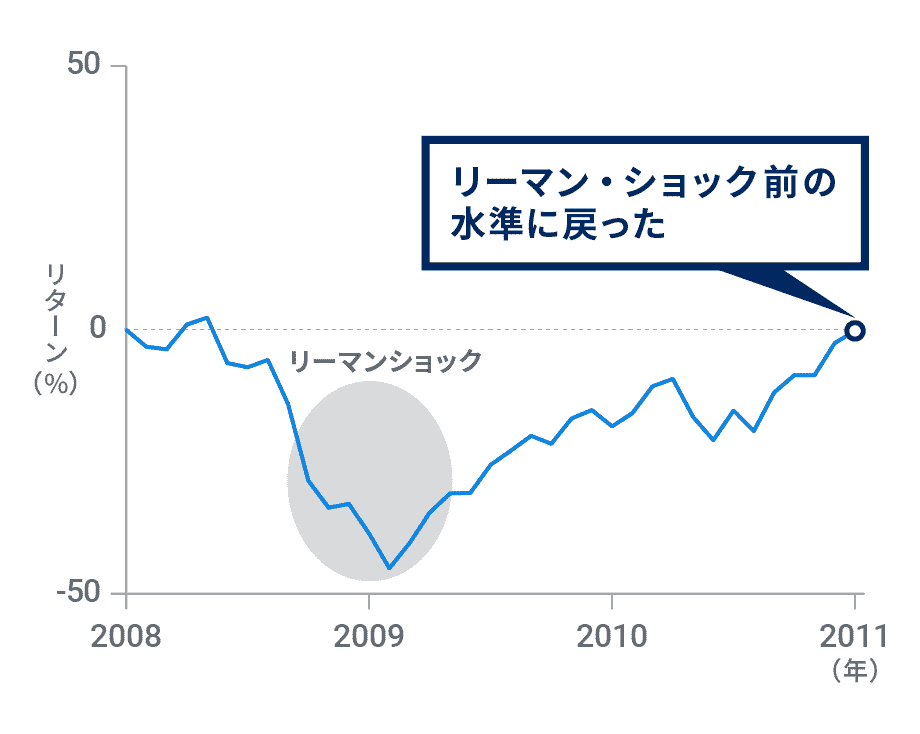

下の図は、リーマン・ショック前後の相場の動きです。アメリカ株式市場の動向を表す代表的な株価指数「S&P500」のパフォーマンスを見てみましょう(※1)。

2008年1月末時点を基準にすると、リーマン・ショック後の2009年初めには、株価指数は50%近く下げました。ただ、2011年1月末には、リーマン・ショック前の水準に戻しています。

株価が低迷しているときでも積立投資すべき?

2008年1月~2011年1月の米国株(S&P500指数、配当込)のパフォーマンス推移

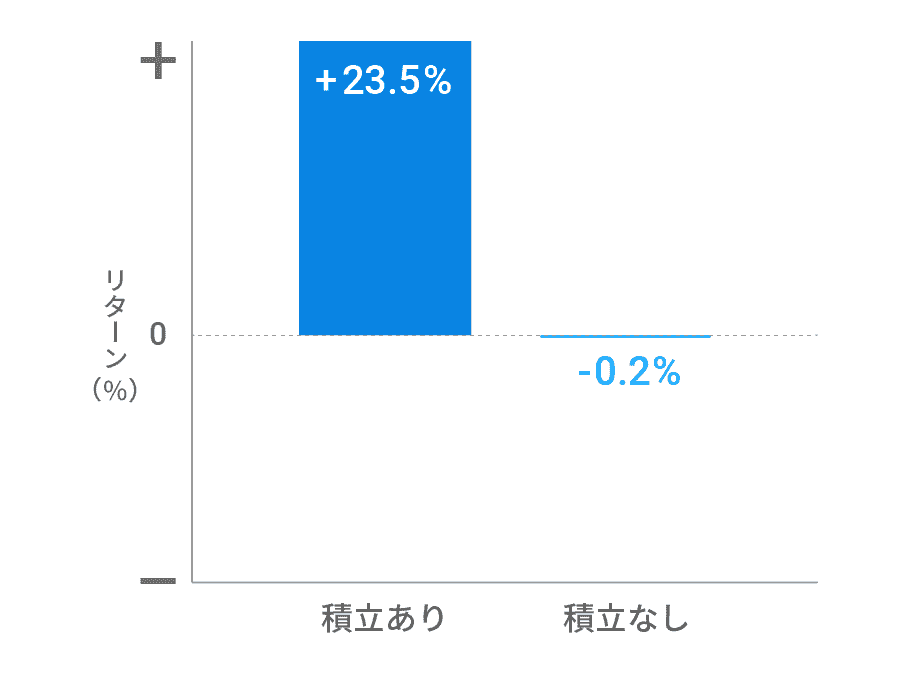

さて、2008年1月~2011年1月の3年間で、米国株に投資したとします(※2)。積立をした場合(「積立あり」)と積立をしなかった場合(「積立なし」)では、パフォーマンスにどれくらい差がついたでしょうか?

株価が元の水準に戻った時点で、「積立なし」のリターンはほぼゼロでしたが、「積立あり」のリターンは「+23.5%」とプラスでした。

積立をしていたらプラスのリターンだった

積立投資の有無によるパフォーマンス比較(2008年1月~2011年1月の毎月末にドルで等金額投資した場合と、2008年1月にのみ投資し積立しなかった場合の、2011年1月末時点のリターンの比較)

2008年1月からの3年間で、S&P500は暴落して元の水準まで戻っただけでした。しかし、同じ期間に積立投資をしていれば、リターンはプラスになっていたことになります。

「積立あり」のパフォーマンスがよかったのは、相場が下げた局面で割安に投資できていたからです。割安に投資していた分、その後の相場回復の恩恵を受けることができました。

2018年2月の急落後も積立をしていたら?

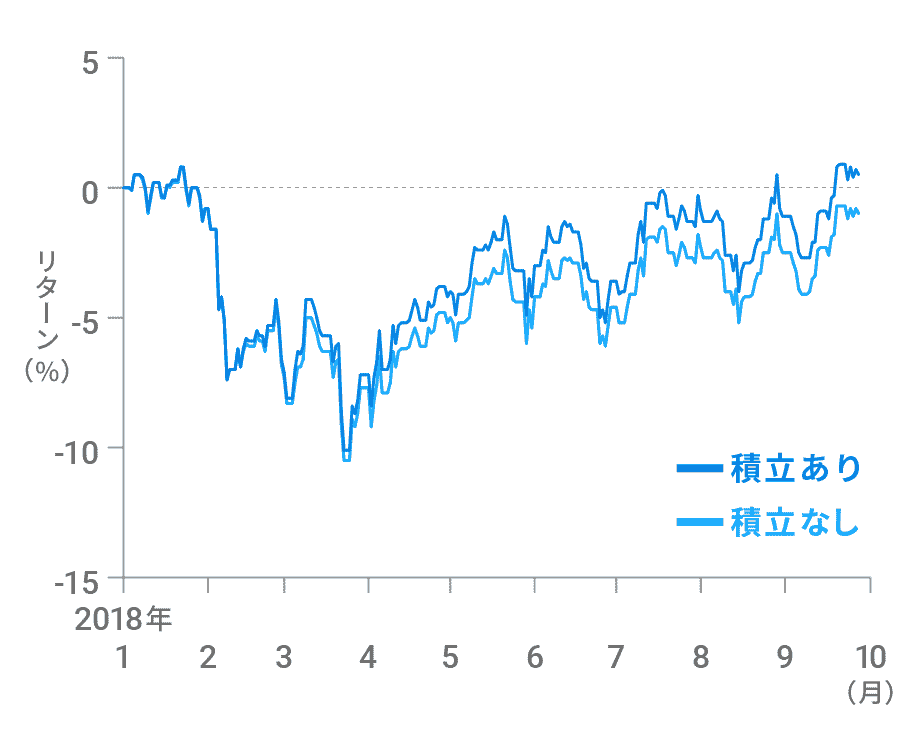

リーマン・ショック並みの大きな変動ではありませんが、2018年2月にも、世界的な株価の急落がありました。2018年1月から9月までの「S&P500」の動きを見てみましょう。

2018年1月初めを基準とすると、2月と3月の急落を経てS&P500は6%近く下げ、7月第1週時点で元の水準に戻しています。株価が急落し、その後時間をかけて元の水準に戻るという点では、リーマン・ショック前後の動きと似ています。

株価が低迷しているときでも積立投資すべき?

2018年1月~9月の米国株(S&P500指数、配当込)のパフォーマンス推移

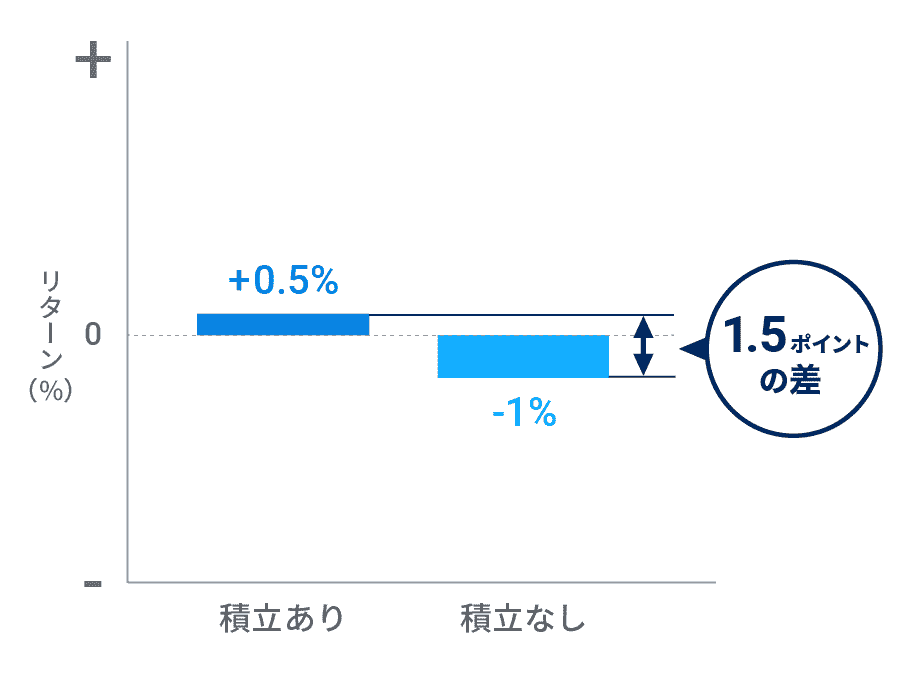

さて、株価急落前の1月にWealthNaviで資産運用をスタートしたユーザーを対象に、「積立あり」と「積立なし」のパフォーマンスを比べてみました。(※3)

2018年9月末時点で、「積立あり」の平均リターンは「+0.5%」、「積立なし」の平均リターンは「-1.0%」となり、9カ月間で1.5ポイントの差がつきました。

「積立あり」「積立なし」でリターンに1.5ポイントの差

積立の設定有無によるWealthNaviユーザーのパフォーマンス比較(2018年9月末時点)

なお、一人当たりの平均損益額で見ると、「積立あり」のユーザーは、9カ月間で平均1.4万円多くリターンを得ていました(※4)。

今回の比較対象としたのは、2018年1月に運用をスタートしたユーザーでした。スタート直後に急落に見舞われるという厳しい相場だったといえます。

こうした相場にもかかわらず、「積立あり」の平均リターンは2018年9月20日時点でプラスに転じました。「積立なし」の平均リターンは、2018年2月の急落以降、2018年9月末までずっとマイナスのままでした。

「積立あり」のパフォーマンスがよかった理由は、先ほどのリーマン・ショックの事例と同じで、相場が悪いときも割安で買うことができたからです。

積立がパフォーマンス回復に寄与

積立の設定有無によるWealthNaviユーザーのパフォーマンス比較(2018年1月~9月の9カ月間)

リーマン・ショックのような金融危機はもちろん、2018年2月のような株価急落が起こると、投資家は不安になったり焦ったりします。後から振り返れば、割安に買える相場だったとわかりますが、相場が下がっているときに、自ら追加投資をするのは難しいでしょう。

相場が下がって多くの投資家が不安になるときも、積立投資なら、淡々と運用資金を積み上げることができます。

WealthNaviの「自動積立」は、決まった間隔で、同じ金額を自動で積立投資にまわすサービスです(※5)。毎月の運用資金に余裕があるなら、自動積立も使って資産を形成していくことをおすすめします。

本コラムは、株価が急落後に回復したケースにおける、積立投資がパフォーマンスに与える影響を説明したものです。株価の動きが異なるケース(例:株価が上がり続ける、株価が下がり続ける、など)においては、その影響も異なります。

- 「S&P500」は、米国の証券取引所に上場している代表的な500銘柄の株価を基に算出される株価指数。2008年1月末時点にS&P500指数(配当込)に直接投資できたとしてリターン(損益率)の推移を計算

- 2008年1月から2011年1月までの各月末のデータをもとに、税金や手数料などは考慮せず、「S&P500」に直接投資できたと仮定して試算。本コラムにおいて「リターン」はすべて年率換算前、つまり損益率を示している

- 2018年1月にWealthNaviで運用開始し、2月~8月の期間に出金していないユーザーを対象に9月末時点での平均リターンを比較。「積立あり」は、2018年2月~8月まで毎月の自動積立をしたユーザ-、「積立なし」は、2018年2月~8月まで積立も追加入金もしてないユーザー。「積立あり」のユーザーは3574名、「積立なし」のユーザーは2190名。平均リターンは、対象ユーザーの損益額の合計を投資額の合計で割って算出

- 損益額の合計を人数で割った値の比較

- ポートフォリオの現金部分が運用額に対して一定額を超えると、自動でETF(上場投資信託)に投資する

資産運用の王道「長期・積立・分散」をはじめよう

- コラムに関する注意事項

- 本資料の情報は、公開日時点のものです。公開日時点で一般に信頼できると思われる情報に基づいて作成していますが、情報の正確性や完全性を保証していません。当社は、新しい情報や将来の出来事その他の情報について、更新又は訂正する義務を負いません。

本資料は断定的判断を提供するものではありません。最終的な決定は、お客様自身で判断するものとし、当社はこれに一切関与せず、一切の責任を負いません。

本資料に基づいて被ったいかなる損害についても、当社は一切の責任を負いません。