時間の経過とともに崩れてしまった資産のバランスを、元の最適な状態に戻すメンテナンスのことを「リバランス(資産のバランス調整)」といいます。長い時間をかけてリターンを狙う分散投資においては欠かすことのできないもので、機関投資家や富裕層向けの資産運用サービスでも行われています。

本来、リバランスは手間がかかる作業ですが、ウェルスナビには「自動リバランス」という機能が備わっており、お客様が手動で行う必要はありません。

「自動リバランス」機能は、2024年1月からの「おまかせNISA」においてもご利用いただけます。本コラムではその概要について、リバランスの基本的なしくみとともにご説明します。

なぜリバランスは必要なの?

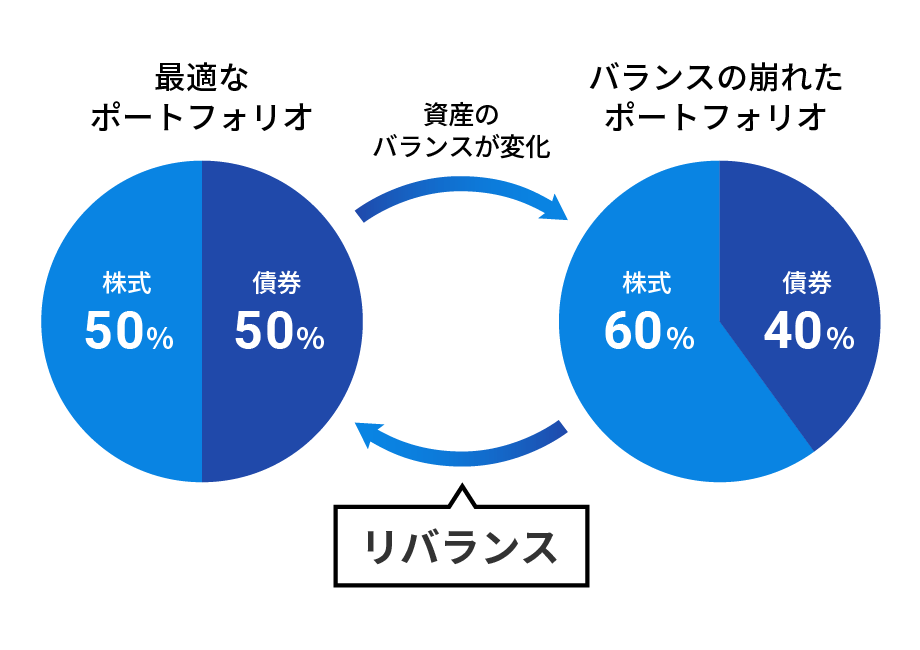

たとえば、株と債券を50%ずつ保有することが最適な資産のバランスだと仮定し、実際に株と債券に50%ずつ投資をしたとします。株と債券は異なる値動きをするため、そのまま放置しておくと、だんだんと配分比率が変わってしまいます。時間の経過とともに崩れたバランスを元の最適な状態に戻すこと、それがリバランスです。

崩れた資産のバランスを最適な状態に戻すリバランス(イメージ図)

リバランスのメリットは、リスクとリターンが最も効率的となる最適な資産バランス(最適ポートフォリオ)を保ち続けられることです。

もう一度、上のイメージ図を見てください。本来は、株式と債券が50%ずつの資産配分が最適な状態ですが、株式が値上がりしたことで、株式が60%、債券が40%の配分比率に変わってしまいました。債券に比べて株式はリスクが大きいため、資産全体としてリスクを取りすぎた状態だと言えます。

そこで、リバランスの出番です。具体的には、株式の一部売却や債券の追加購入を実施することにより、資産のバランスを元の最適な状態に戻すことができます。

リバランスの効果としては、リスクの取りすぎを防ぐことができるほか、「値上がりした資産を売って、相対的に割安な資産を買う」ことを通じて、中長期的な運用パフォーマンスが向上する可能性もあります。

リバランスにはこのような利点がある半面、「どの資産をどのくらい売買するか」を計算しなければいけないなど、一定の手間や専門知識が必要です。通常の口座(特定口座または一般口座)だけでなくNISA口座でも運用している場合には、非課税枠をなるべく有効活用できるように管理しながら、どの口座の資産を売買するべきかも考えなくてはならず、余計に煩雑です。

また、リバランスの原則である「安く買って高く売る」ことは、価格が上がっていくときに買いたくなり、下がっていくときに売りたくなる人間の心理に反するとされています。そのため、頭では必要性を理解していても、実際に行うのは簡単ではないという問題もあります。

そこでウェルスナビは、お客様一人ひとりの資産を原則、毎日個別に確認し、必要だと判断したときに自動でリバランスを行っています。お客様が何らかの操作をする必要はありません。

どんなときに実施するの?

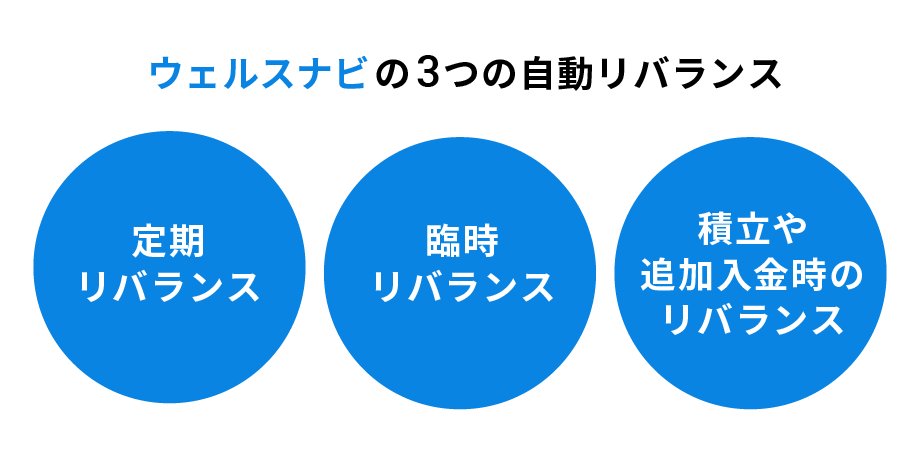

ウェルスナビの「自動リバランス」には、3つのパターンがあります。

一つ目が、原則として半年に一度の「定期リバランス」です(※1)。資産のバランスを見直した結果、必要であれば資産を売買し、最適なバランスに戻します。

二つ目は、バランスが大きく崩れた際の「臨時リバランス」です。相場が急激に動くと、資産のバランスが大きく崩れることがあります。臨時リバランスは、最適なバランスから5%以上離れた場合に実施します(※2)。

三つ目は、毎月の積立や追加入金の際のリバランスです(※3)。たとえば、株価が下落して価値が減っていれば、株を多めに買うことで最適なバランスに近づけます。値上がりした資産を売るリバランスでは売却で得た利益に税金が発生しますが、積立や追加入金によるリバランスではそのような税金がかかりません。

ここまで説明したのは、通常の口座(特定口座または一般口座)のみで運用した場合に適用する基本的な自動リバランスのしくみです。「おまかせNISA」においては、通常の口座とNISA口座を自動で組み合わせて資産運用を行うため、やや異なる点もあります。

以下では、2024年からの新NISAに対応した「おまかせNISA」における、自動リバランスのしくみを説明します。

おまかせNISAでは、非課税メリットを活かしながらリバランスを行う

非課税メリットをなるべく失わないようにリバランスを行う

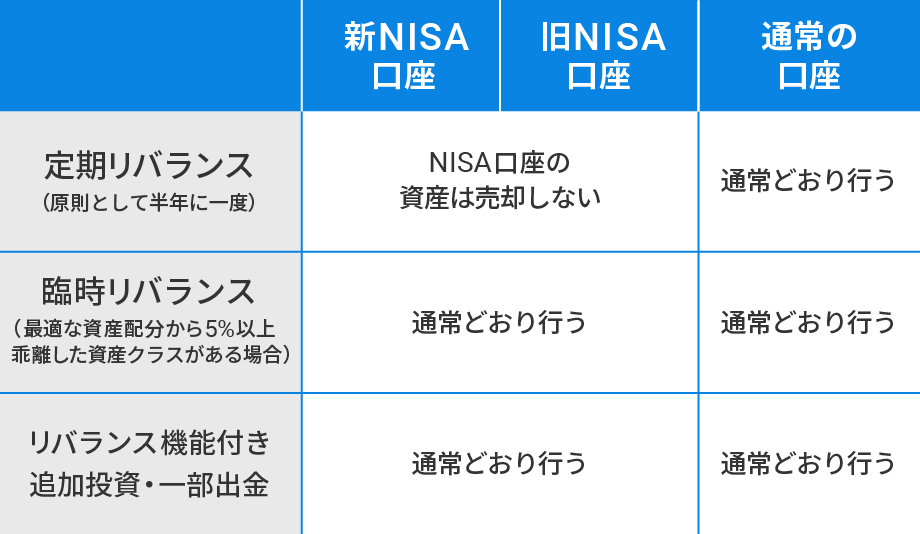

「おまかせNISA」のリバランスのしくみ

※臨時リバランスは、まず通常口座の資産を売却し、それでも足りない場合に、①従来のNISA口座(利用がある場合)、②新NISA口座の順に、必要な売却額に達するまで資産を売却します

「おまかせNISA」においては、NISAの非課税メリットをなるべく失わないよう、資産の売却を伴うリバランスはNISA口座よりも通常の口座を優先します。通常の口座のみで資産運用した場合と異なる点は、以下の通りです。

・「定期リバランス」は、NISA口座から資産を売却しない範囲で実施

・「臨時リバランス」は、通常の口座での資産売却を優先し、必要な場合にNISA口座からも売却

これまでの「おまかせNISA」では、定期リバランス、臨時リバランスのいずれにおいても、NISA口座から資産を売却することはありませんでした。従来のNISA口座で資産を売却すると、その分の非課税枠は再利用できず、その分だけ非課税メリットが減少してしまうという制約があったためです。

新NISA口座においては、資産を売却した年に非課税枠の再利用はできませんが、翌年になれば再利用できます。資産を売却しても非課税メリットの減少をある程度抑えられることから、「おまかせNISA」では、NISA口座(従来のNISA口座も含む)も臨時リバランスの対象とします。

それによる効果としては、通常の口座を利用せず、NISA口座だけで運用した場合にも、最適な資産配分から5%以上の乖離を防げることが挙げられます。

新NISAにおいては、生涯の非課税額が1,800万円に拡大するため、「資産運用はNISAだけ」という方が増える可能性があります。そのような方であっても、「おまかせNISA」では、より最適な資産配分に近い状態で資産運用を続けることができるというわけです。

なお、「おまかせNISA」においても、積立や追加入金によるリバランスを実施します。たとえば自動積立を設定いただくことで、最適な資産配分をより保ちやすくなることが期待できます。

※1 臨時リバランスが行われた場合、その後の定期リバランスは臨時リバランスから半年ごとのサイクルとなります。

※2 臨時リバランスでは、運用額全体に占める割合を「米国株」「日欧株」といった資産クラスごとに計算し、最適な割合から5%以上離れていればバランスが崩れていると判断しリバランスします。例えば米国株の最適な割合が35%である場合、株価急落により米国株の割合が30%を下回るとリバランスします。

※3 加えて、資産の一部を引き出すときにもリバランスを行います。

- コラムに関する注意事項

- 本資料の情報は、公開日時点のものです。公開日時点で一般に信頼できると思われる情報に基づいて作成していますが、情報の正確性や完全性を保証していません。当社は、新しい情報や将来の出来事その他の情報について、更新又は訂正する義務を負いません。

本資料は断定的判断を提供するものではありません。最終的な決定は、お客様自身で判断するものとし、当社はこれに一切関与せず、一切の責任を負いません。

本資料に基づいて被ったいかなる損害についても、当社は一切の責任を負いません。