いざNISA口座を開設して、資産運用をはじめようと思っても、どんな商品を買ったらよいかわからず、証券会社やネット動画でおすすめされるままに投資してしまっている方も多いのではないでしょうか。

近年、NISAを使った投資先として選ばれているのが、S&P500など米国の株価指数に連動する投資信託(米国株インデックスファンド)。ここ数年のパフォーマンスの良さから、幅広い世代の人気を集めています。投資対象としてわかりやすく、安定したリターンも狙えるインデックスファンドですが、2024年からスタートした新NISAでは、注意しなければならない点もあります。

今回のコラムでは、インデックスファンドに投資する際の注意点と、新NISAこそ、ウェルスナビをおすすめしたい理由について解説したいと思います。

「米国株インデックス一択」で老後まで大丈夫?

新NISAでは、生涯の非課税枠が1,800万円に拡大されたため、「資産運用はNISAだけで十分」と考える方も多いのではないでしょうか。そこで気をつけたいのが、NISAで「株だけ」を積み立て続けた場合、自分でも気づかないうちにリスクを取り過ぎてしまう可能性があるということです。

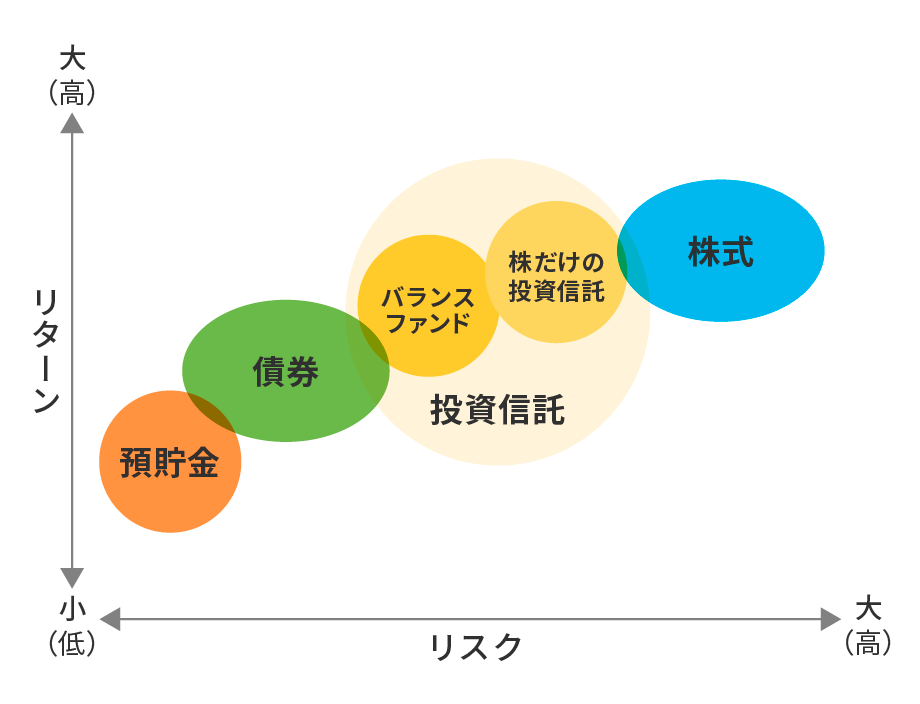

例えば、冒頭でお話しした、米国株インデックスファンドへの投資。幅広い銘柄に分散投資するインデックスファンドは、リスクが抑えられているようにも感じますが、そのことに安心してしまっている方もいるのではないでしょうか?

インデックスファンドと言えども、「米国だけ」「株だけ」に集中投資していることに変わりありません。1つの国や資産だけに集中投資していると、金融危機が起きた際に、大きな損失を抱えるリスクがあることに注意しなければなりません。

株への集中投資は高リスク

投資対象によるリスクとリターンの関係(イメージ図)

いざ、退職して老後を迎えたとき、保有している資産が「株だけ」だったら。もし、その状況でリーマン・ショックのような金融危機が起きたら・・・。株価が大きく下がったタイミングでの取り崩しは資産寿命を縮めることに繋がりますし、今後の収入が見込めない中で大切な老後資金が目減りすることの心理的な負担も大きいのではないでしょうか。

新NISAこそ長期的な視点で

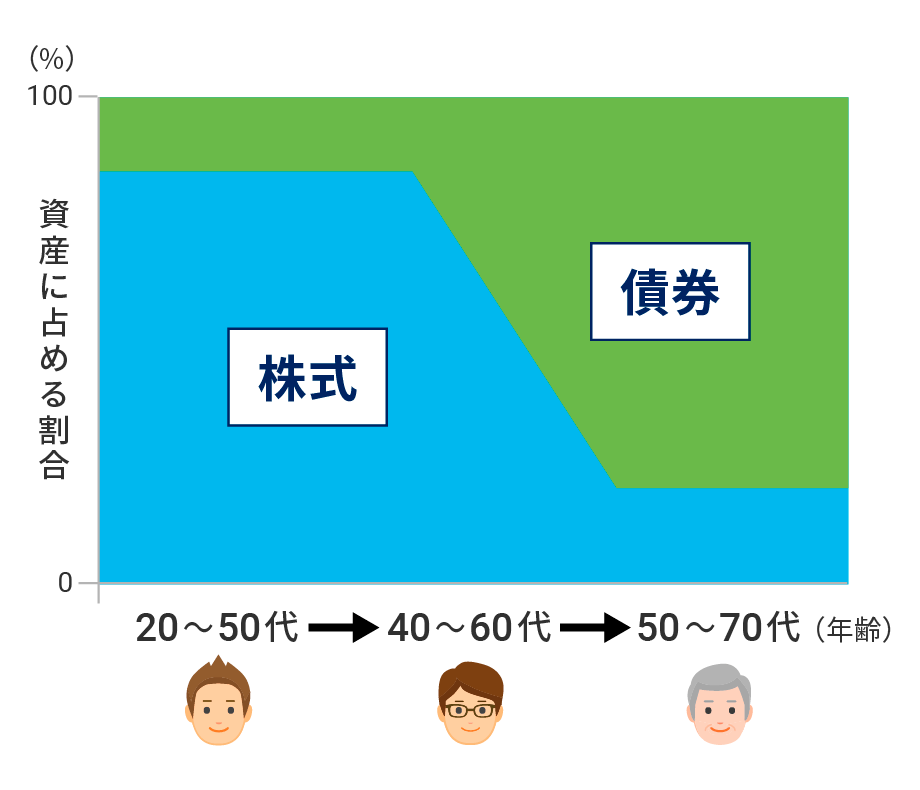

そこで大切にしたいのが、ライフステージの変化に応じて資産運用を変えていく考え方です。こちらは、保有資産の割合を表した図です。ここではわかりやすく株と債券に絞って考えます。横軸が年齢、縦軸が保有資産に占める株と債券の割合となっています。

ライフステージの変化に応じて株の比率を下げていく

株と債券の最適な割合例(イメージ図)

資産運用の世界では、リスクの取れる現役世代のうちは株中心でリターンを狙い、老後が近づくにつれ、比較的リスクの抑えられる債券などの比率を高めていくことが一般的と考えられています。自分のリスク許容度に合った資産運用を行う考え方です。

そのためには、若いうちは株式を中心に購入し、老後が近づくにつれて債券中心の買い方にシフトしていくことで資産のバランスを変えていくわけですが、手間がかかったり、金融の専門知識が必要になります。

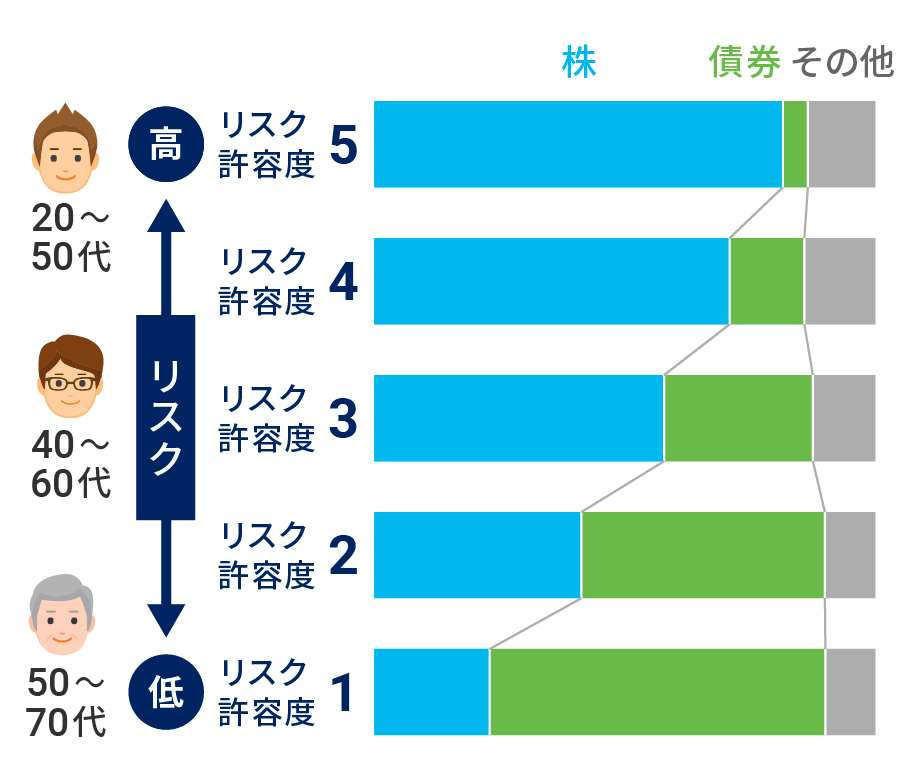

その点、ウェルスナビなら、年齢や目的に合わせてリスク許容度を変更することで、簡単に資産配分の比率を見直すことができます。何をどれくらい売ったり買ったりしたらよいか、悩む必要もなく、おまかせで資産運用を続けることができます。

簡単に資産配分の比率を見直せる

ウェルスナビのリスク許容度別の資産配分(イメージ図)

分散投資でリスクを抑える

また、新NISAでは、今までよりも長い期間、大きな金額で非課税投資できるようになりました。10年20年と資産運用を続けるうえでは、リーマン・ショックのような金融危機が起きることもあるでしょう。投資金額が大きくなることで、価格変動に耐えられなくなり、途中で資産運用をやめたくなる可能性もあります。

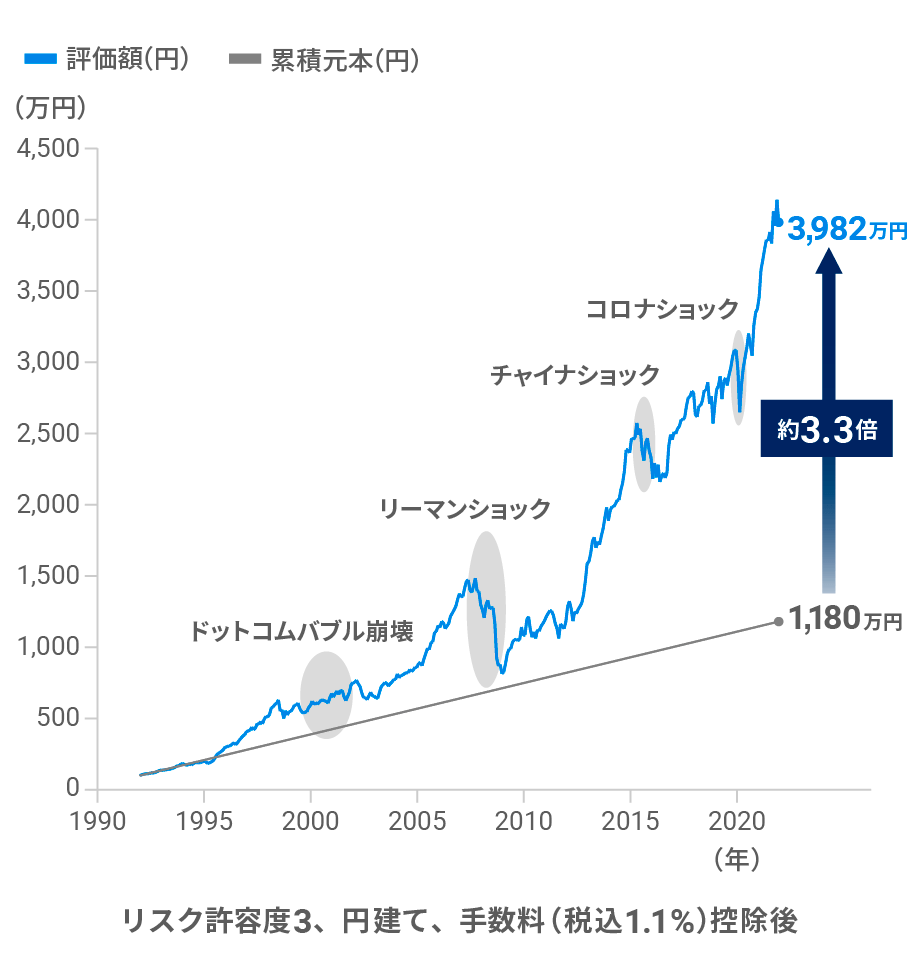

そこで大切にしたいのが、ウェルスナビが実践する「長期・積立・分散」の考え方です。世界全体にバランスよく投資してリスクを抑えながら、世界経済の成長の恩恵を狙う資産運用です。

「続ける」ことで金融危機を乗り越えて成長

1992年からの30年間、世界の資産に分散投資をした場合のシミュレーション

※当該シミュレーションは過去データに基づき計算されたものであり、将来の運用成果等について示唆・保証するものではありません。(前提条件はこちら)

世界全体に投資するなら、「全世界株に投資するインデックスファンドでよいのでは?」とお考えの方もいらっしゃるかもしれません。

1つの国に集中投資するよりはリスクを分散できるかもしれませんが、「株だけ」であることに変わりはありません。新NISAを使った「長期・積立・分散」では、株だけでなく、さまざまな資産に分散することが大事であるとウェルスナビは考えています。

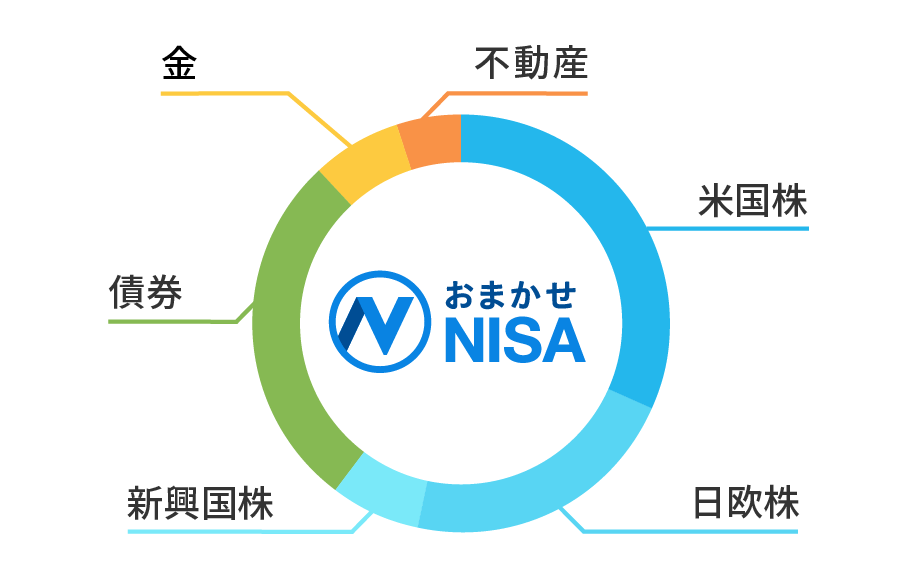

ウェルスナビなら、5つの質問に答えるだけで、あなたのリスク許容度に合った資産配分を自動で構築。株だけでなく、債券や金、不動産といったさまざまな資産にバランスよく分散して、投資のリスクを抑えます。海外の富裕層や機関投資家も実践している資産運用を「おまかせ」で行うことができます。

最適な資産バランスの例(イメージ図)

また、資産運用を長期で続けていると、相場変動の影響を受けて、資産のバランスが崩れることもあります。ウェルスナビでは、そのバランス調整も自動で行っていきます。NISA口座だけでなく、通常の口座と合わせた全体で、資産のバランスを最適化します。

新NISAでは、一生涯という長い期間、最大1,800万円もの大きな金額を運用することになりますので、資産のバランス調整についても、簡単にできる方法をあらかじめ考慮しておくことをおすすめします。

新NISAも、ウェルスナビに「おまかせ」しませんか?

新NISAは、非課税枠の拡大や非課税期間の無期限化などにより、2023年までのNISAよりかなり自由度高く使えるようになりました。一方で、自由度が高いがゆえに、どうしたらいいか分からない、使いこなせる自信がないという方もいらっしゃるかもしれません。

良くも悪くも「いろいろできてしまう」ために、株だけに投資して大きな損失を抱えたり、不必要な短期売買を繰り返したり、非効率なNISAの使い方をしてしまうかもしれません。だからこそ、新NISAは「おまかせ」の資産運用をおすすめしたいとウェルスナビは考えています。

ウェルスナビなら、入金や積立設定をするだけで、非課税メリットを最大限活用できるように自動で資産運用が行われます。投資初心者の方でも、安心してお使いいただけるはずです。ウェルスナビのおまかせNISAで、新NISAを上手に使いこなしましょう。

新NISAに対応した「おまかせNISA」の売買のしくみについてはこちら、手数料体系についてはこちらのコラムをご参考にしてください。また、お申し込み方法などの詳細は、ウェブサイト等でもご案内しております。

ウェルスナビのおまかせNISAで、新NISAを上手に使いこなしましょう。

おまかせNISAのお申し込みを検討されている方

- 「おまかせNISA」を利用するには、ウェルスナビの口座開設が必要です。

- ウェルスナビの口座開設がお済みの方は、ログイン後の「おまかせNISA」メニューよりお申し込みいただけます。

- 他の金融機関で、すでにNISA口座をお持ちの方は、金融機関変更のお手続きが必要になります。

- 「おまかせNISA」をご利用中の方は、2024年以降も引き続きご利用いただけます。手続きは不要です。

あわせて読みたい

※シミュレーションの前提条件は以下の通りです。

・1992年1月末に100万円で運用開始し、翌月から2022年1月まで毎月末に3万円ずつ積立投資

・2017年4月時点のWealthNaviのリスク許容度3の推奨ポートフォリオ(米国株30.6%、日欧株21.5%、新興国株5.0%、米国債券29.1%、金8.8%、不動産5.0%)で毎月末にリバランスした想定で試算

・年率1%(税込1.1%、ただし消費税率は時期により適用される税率を適用)の手数料控除後

・分配金や譲渡益にかかる税金は考慮せず

・ETFの分配金は権利落ち日に再投資

・ETF設定前の期間は、当該資産クラスに対応するインデックス等のデータを利用、ただしETF経費率を控除 (米国株:Wilshire 5000、日欧株:MSCI EAFE Index、新興国株:MSCI Emerging Markets Index、米国債券:Bloomberg US Aggregate Bond Index、金:LBMA Gold Price、不動産:Dow Jones U.S. Real Estate Index)

・Refinitivのデータに基づきWealthNaviにて作成

・当該シミュレーションは過去データに基づき計算されたものであり、将来の運用成果等について示唆・保証するものではありません。

- コラムに関する注意事項

- 本資料の情報は、公開日時点のものです。公開日時点で一般に信頼できると思われる情報に基づいて作成していますが、情報の正確性や完全性を保証していません。当社は、新しい情報や将来の出来事その他の情報について、更新又は訂正する義務を負いません。

本資料は断定的判断を提供するものではありません。最終的な決定は、お客様自身で判断するものとし、当社はこれに一切関与せず、一切の責任を負いません。

本資料に基づいて被ったいかなる損害についても、当社は一切の責任を負いません。