前回のコラムでは、「為替変動リスク」の基礎について説明しました。このコラムでは、外国の株や債券に投資する場合、為替変動によってリターンがどのように影響を受けるのか、より詳細に見ていきます。

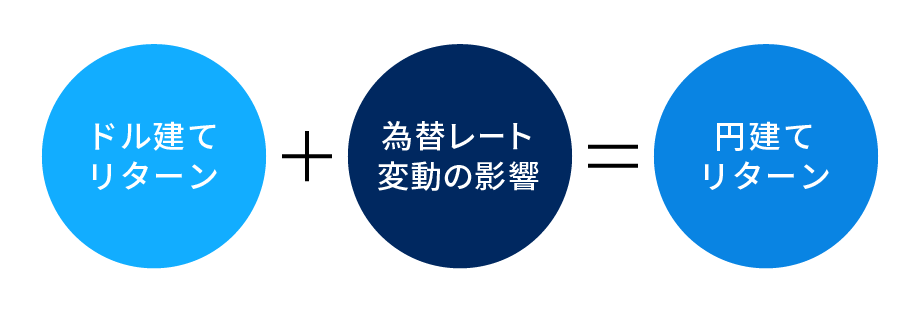

ドル建てリターン+為替の影響=円建てリターン

今回も、1万ドル分の米国株を100万円で購入した(為替レートは1ドル=100円)とします。円高になれば為替の変動による損が発生し、円安になれば利益を得られます。

ここで注意が必要なのは、為替変動の影響だけで円建てのリターンが決まるわけではないという点です。なぜなら、円建てのリターンは、ドル建ての株の値動きによるリターンと、為替変動の影響という2つの要因によって決まるからです。

米国株に投資した場合の円建てリターンのイメージ図

例えば、投資した時点よりも10%の円安(1ドル=110円)になったとします。そこだけ見れば、円建てで10%のプラスのリターンが得られそうです。しかし、ドル建ての株価が20%値下がりしたとしたら、円建てのリターンは約10%のマイナス(評価額は100万円から約90万円に値下がり)になってしまいます(※1)。

株価の下落と円高が重なった場合は、円建てのリターンのマイナスが増幅されます。株価が20%値下がりし、為替も10%円高(1ドル=90円)になったとしたら、円建てのリターンは約30%の大幅なマイナス(評価額は100万円から約70万円に値下がり)になってしまうのです(※2)。

仮に、株価の値上がりと円安が同時に進行すれば、プラスのリターンが大きくなる可能性はあるものの、そのようにいくケースばかりではないのだと頭に入れておきましょう。

今が円高なのか円安なのかは分からない

外国の株や債券を投資対象とする場合、為替が円安に動くことによる利益を狙うため、円高の局面で投資をしようという考え方があります。上述したように、円建てのリターンは為替の影響だけでは決まりませんが、リターンを高める一つの要因にはなるためです。

しかしながら、この考え方には抜け落ちている視点があります。それは、そもそも今が円高なのか円安なのか誰にもはっきりとは分からないという点です。

例えば、2022年に1ドル=150円を付けて大騒ぎとなったのは、直近の32年間はそこまでの円安水準がなかったというだけです。もしも10年後に1ドル=200円になったとしたら、1ドル=150円は円高だったという評価になるでしょう。

為替レートの変動は止めることができませんが、資産運用においてそのリスクをやわらげることは可能です。その一つの手法として「長期・積立・分散」がありますが、それについてはまた別の機会に詳しく解説します。

- 正確には、株価が8000ドルに下落し、為替が10%の円安になったので、円建てのリターンは12%のマイナス(評価額は88万円)です。

- 正確には、株価が8000ドルに下落し、為替も10%の円高になったので、円建てのリターンは28%のマイナス(評価額は72万円)です。

- コラムに関する注意事項

- 本資料の情報は、公開日時点のものです。公開日時点で一般に信頼できると思われる情報に基づいて作成していますが、情報の正確性や完全性を保証していません。当社は、新しい情報や将来の出来事その他の情報について、更新又は訂正する義務を負いません。

本資料は断定的判断を提供するものではありません。最終的な決定は、お客様自身で判断するものとし、当社はこれに一切関与せず、一切の責任を負いません。

本資料に基づいて被ったいかなる損害についても、当社は一切の責任を負いません。