日本の代表的な株価指数である日経平均株価について、「大幅な下げ」や「急落」といったニュースが流れることがあります。そのような場合に、ご自身のウェルスナビでの運用資産にどの程度の影響があるのだろうと不安を感じるお客様もいらっしゃるのではないでしょうか。

このコラムでは、日本株とウェルスナビの関係についてお伝えします。

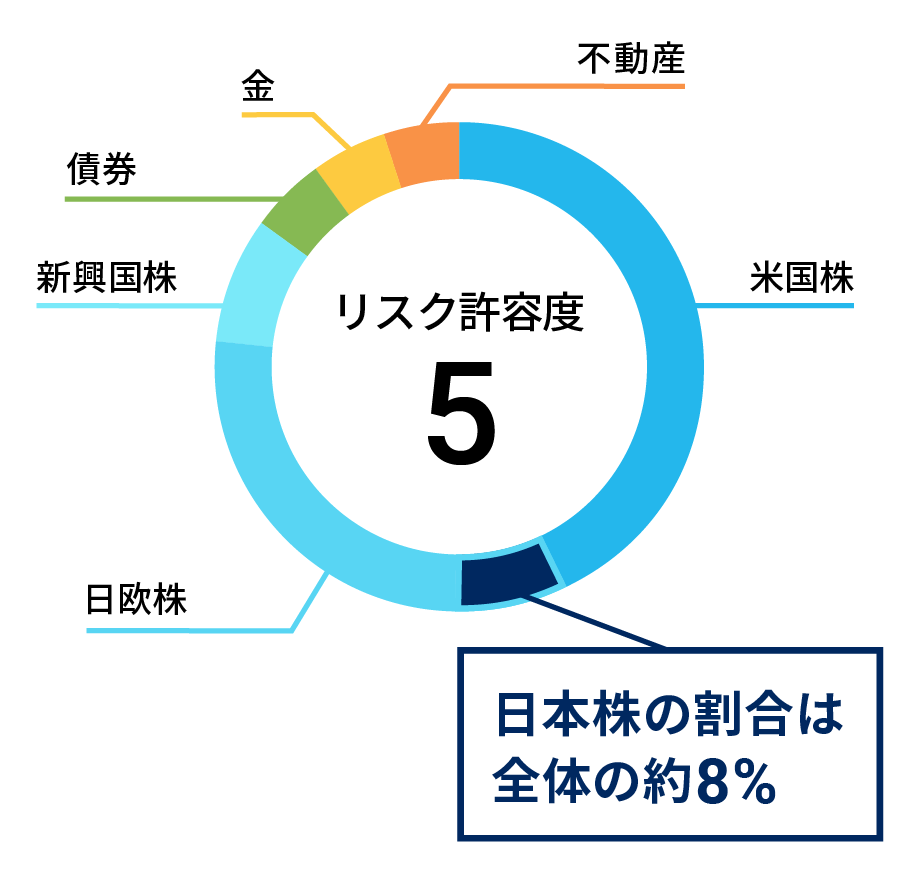

ウェルスナビの最適ポートフォリオで日本株の割合は約1〜8%

ウェルスナビは厳選したETF(上場投資信託)を通じて、世界約50カ国1万2,000銘柄以上(2025年3月時点)に投資しています(※1)。ウェルスナビが投資対象とするETFの一つに、日本の上場企業の株式を含んだ日欧株(VEA)があります。ウェルスナビで最も多く日欧株を保有するリスク許容度5の最適ポートフォリオ(資産の組み合わせ)では、日欧株が約34%を占めています(2025年3月時点)。

このETFを運用している米バンガード社によると、2024年12月末時点で、日欧株(VEA)における日本株の割合は22%となっています。この値を使って、ウェルスナビのリスク許容度5の最適ポートフォリオに占める日本株の割合を計算すると、全体の約8%ということになります(※2)。

ウェルスナビの運用資産(リスク許容度5)で日本株の占める割合は約8%

例えば、日本株が1日で5%値下がりしたとしても、ウェルスナビで最も日本株の割合が多いリスク許容度5でも、運用資産全体に及ぼす影響は約0.37%になります。株式市場は各国で連動する傾向にあり、世界同時に下がることもしばしばありますが、日本株のみ突出して下がった場合には、ウェルスナビの運用資産への影響は限られます。

「値下がりを避け、値上がりする資産だけに投資」は難しい

日本株に限らず特定の資産の変動が大きくなると、「値下がりする資産は避け、値上がりが続きそうな資産だけに投資したい」と考えることがあるかと思います。ただ、実際にそうすることは非常に難しいです。

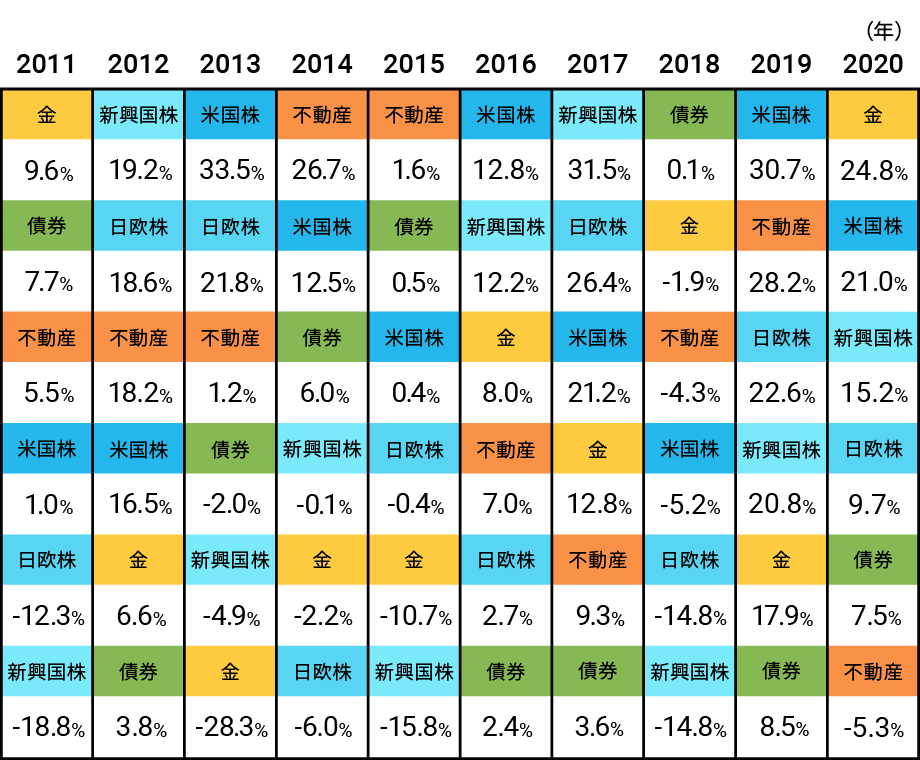

各資産のリターンは毎年バラバラ

資産クラスごとの2011年から2020年の年間リターン

※各資産クラスに対応するETF(銘柄名)の年次トータルリターン。米国株(VTI)、日欧株(VEA)、新興国株(VWO)、債券(AGG)、金(GLD)、不動産(IYR)

2011年から10年間の各資産の1年ごとのリターンを見てみると、ご覧のように大きさや順位は毎年違うのです。ある年にリターンがマイナスだった資産が、翌年にはプラスに転じることはよくあります。

世界への「分散」で、世界経済の成長を味方に

国際通貨基金(IMF)によると、世界経済は1992年からの30年間で約4倍に成長しました。今後も成長が続くという前提に立てば、世界全体に長期投資することは合理的です。日々の相場変動に慌てず、ウェルスナビの「長期・積立・分散」の資産運用で、長い目で資産を育てていきましょう。

- ウェルスナビが投資対象としているETFの詳細は、こちらをご覧ください。

- ウェルスナビに占める日本株の割合は、リスク許容度1で1.1%、リスク許容度2で1.4%、リスク許容度3で3.7%、リスク許容度4で6.1%、リスク許容度5で7.5%です。

- コラムに関する注意事項

- 本資料の情報は、公開日時点のものです。公開日時点で一般に信頼できると思われる情報に基づいて作成していますが、情報の正確性や完全性を保証していません。当社は、新しい情報や将来の出来事その他の情報について、更新又は訂正する義務を負いません。

本資料は断定的判断を提供するものではありません。最終的な決定は、お客様自身で判断するものとし、当社はこれに一切関与せず、一切の責任を負いません。

本資料に基づいて被ったいかなる損害についても、当社は一切の責任を負いません。