資産形成の強い味方となる新NISA。しかし、制度の複雑さや対象商品の多さなどから、うまく使いこなす自信がないという方もいるのではないでしょうか。

そんな方におススメしたいのが、ウェルスナビの「おまかせNISA」です。「おまかせNISA」なら、自動でNISA口座を活用しながら、リスクを抑えつつ長い目でリターンを狙うことができます。

本コラムでは、「新NISAは難しそう」と感じている方にこそ知ってほしい「おまかせNISA」のメリットを解説します。

新NISAは利用のハードルが高い?

新NISAを活用すると、生涯にわたり元本1,800万円まで非課税で投資することができます。通常、投資で得られた利益には約20%の税金が掛かることを踏まえると、メリットの大きさがわかるでしょう(NISA制度の概要についてはこちらのコラムをご覧ください)。

そんな新NISAですが、あえて難点を挙げるとすれば、実際に制度を使って投資を始めるまでのハードルの高さではないでしょうか。

新NISAは1つのNISA口座の中に、積立投資で利用できる「つみたて投資枠」と、積立も一括投資も可能な「成長投資枠」という2つの非課税枠があります。2つの枠は併用することができますが、非課税で投資できる上限額や対象商品が異なります。

2つの枠をどのように組み合わせ、どんな商品を購入するべきかーー。こうした点をすべて自分で考えて決めようとすると、制度の理解はもとより、投資に対するある程度の知識や手間が求められます。

なかでも、対象商品は数が多いだけでなく、「つみたて投資枠」と「成長投資枠」で異なるため、どのように選べばいいか悩ましいでしょう。投資信託や上場投資信託(ETF)等を見ると、「つみたて投資枠」は約250銘柄、「成長投資枠」に至っては2,000銘柄以上あります(※1)。後者はこのほか、個別の株式も売買することができます。

人気商品はリスクが高すぎる懸念も

なるべく簡単に新NISAを始めようとした場合、とりあえず人気商品を購入しようとする方がいるかもしれません。しかし、「多くの人が選んでいる商品なら安心」とは限らないため、注意が必要です。

代表的な投資商品である投資信託の人気ランキングをもとに、もう少し詳しく解説します。

株式のみで運用する投資信託が人気

純資産総額が大きい上位5銘柄の投資対象資産(2023年8月時点)

投信資料館より引用し、当社作成

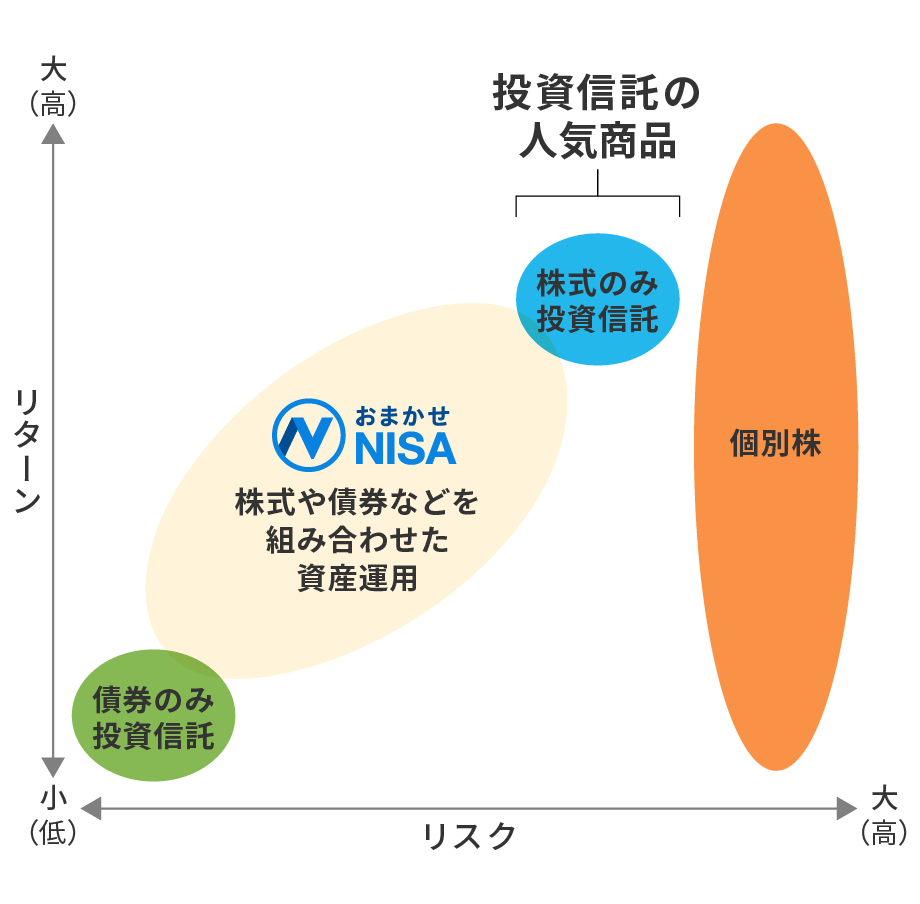

ここに記載がある人気商品には共通点があります。それは、「投資対象を株式だけに限定しているため、相対的にリスクが高い」という点です。

投資信託は、さまざまな銘柄に分散投資をするので、投資対象が株式だけであっても、個別株に集中投資をするのと比べるとリスクは抑えられます。しかし、ウェルスナビのように、株式と値動きが異なる債券などにも分散投資をする場合と比べると、リスクは高いと言えます。

人気の投資信託は相対的にリスクが高い

投資対象によるリスクとリターンの比較(イメージ図)

リスクを過度に取りすぎると、相場下落時の損失が大きくなりやすいだけでなく、心理的なストレスも増すことになります。一般的に、退職時期や運用資金を取り崩して使う時期が近づくほど、大きなリスクは避けるべきとされます。また、「自分は心配性だ」「なるべく一喜一憂したくない」といった方も、リスクの取りすぎには注意した方がいいでしょう。

新NISAで購入すべき商品として、SNSなどでは「米国や世界の株式で運用する投資信託だけで十分」という意見もあるようですが、それが万人に当てはまるわけではないのです。

ウェルスナビはリスクを抑えて自動でNISAを活用

では、どうすればリスクを抑えながら、なるべく手軽に新NISAを活用できるのでしょうか。

おススメしたいのが、ウェルスナビの「おまかせNISA」です。

ウェルスナビは株式のほか、値動きが異なる債券や金、不動産にも分散投資をしており、リスクを抑えてより安定的にリターンを狙うことができます(※2)。分散投資にあたっては、プロの機関投資家や世界の富裕層も採用するノーベル賞受賞者の理論を用いて、最適な資産のバランスを自動で実現します。

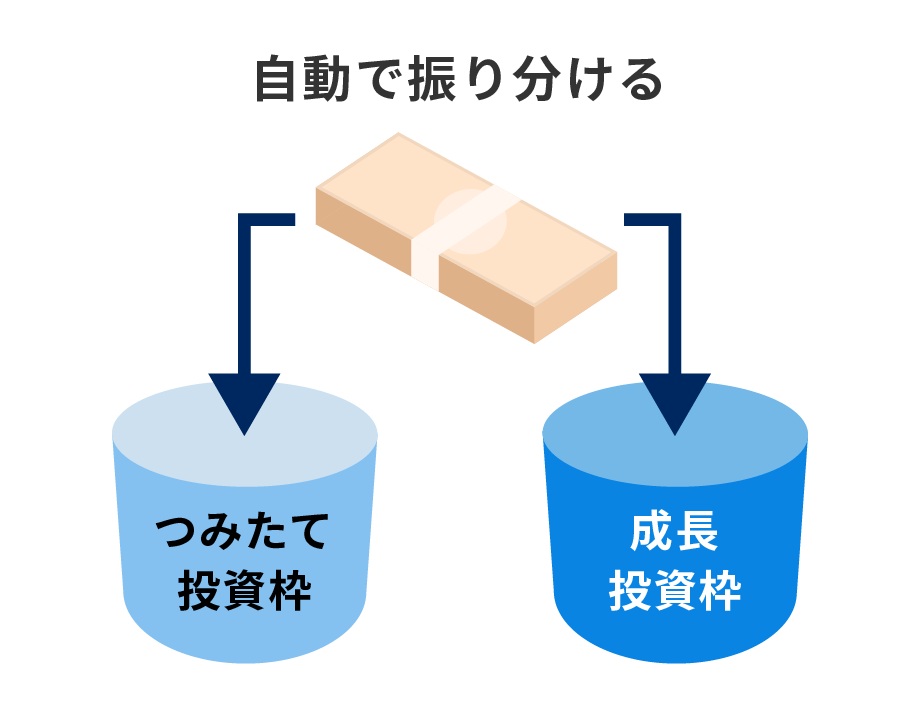

このような「おまかせ」の資産運用に、NISAの非課税メリットも享受できるようにしたのが「おまかせNISA」です。新NISAの2つの非課税枠を自動で活用しながら資産を購入するため、どちらの枠で、どんな銘柄をどれくらい買ったらよいのか、悩む必要はありません(詳しい売買のしくみはこちらで解説しています)。

「おまかせNISA」は新NISAの2つの非課税枠を自動で活用

資産購入のイメージ図

※つみたて投資枠、成長投資枠の両方で資産を購入するのは、自動積立の場合です。制度対応上、つみたて投資枠での資産の購入は毎月10万円程度までとしています(ボーナス時の加算による購入を除く)。クイック入金や振込入金など自動積立以外の方法では、成長投資枠だけで資産を購入します。自動積立の場合も含めて、成長投資枠の年間上限額(240万円)に達すると、通常の口座で資産を購入します。

「おまかせNISA」は長期的な目線でリターンを狙う

「おまかせNISA」の魅力は、リスクを抑えられることや、手軽に新NISAを活用できることだけではありません。長期的な目線で資産運用を行うことで、リターンを積み上げていくことを狙えます。

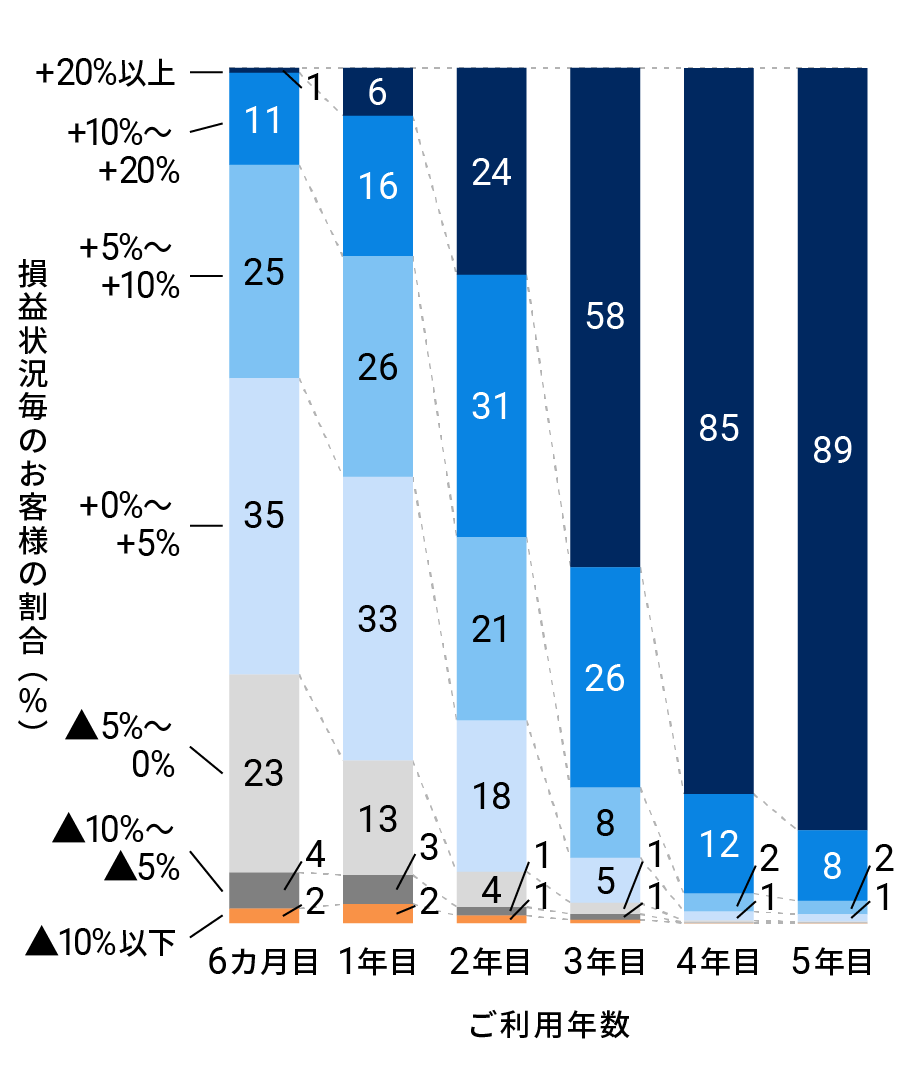

下の図は、ウェルスナビで資産運用をしているお客様の損益データです。2023年9月末時点で、運用開始から3年経過したお客様の半数以上はリターンが20%以上のプラスになっています。運用開始から5年を過ぎたお客様では、リターンが20%以上のプラスの方は約9割に拡大しています。

長く運用するほどリターンは大きくなりやすい

ウェルスナビ利用者の運用期間別の損益状況(2016年1月~2023年9月末までの累計)※3

あくまでも過去の実績ではありますが、この図が示唆するのは、運用期間が長くなるほどリターンはプラスを維持しやすく、かつ大きくなる傾向があるということです。そしてリターンが大きくなるほど、新NISAの非課税の恩恵も大きくなります。

ただし、1つだけ覚えておいていただきたいのは、現在大きなプラスのリターンを得ている方であっても、右肩上がりでリターンが増えてきたわけではないということです。

長期の資産運用においては、一時的にリターンがマイナスになることもあります。しかし、それを受け入れ、淡々と運用を続けていくことで、長い目でリターンの最大化を狙うことができるのです(詳しくはこちらで解説しています)。

新NISAでは、一生涯にわたって非課税の恩恵を受けることができるようになりました。これを機に、長い目で資産を大きく育む資産運用にチャレンジするのであれば、ぜひ「おまかせNISA」をご活用ください。

※1 2023年11月6日時点。金融庁、投資信託協会、東京証券取引所の公表資料をもとに当社集計

※2 資産の分散効果についてはこちらのコラムをご参考にしてください

※3 2016年1月末〜2023年9月末までのウェルスナビ利用者の運用実績を運用開始からの期間別に集計したもの(それぞれの期間中に全額出金した顧客は除く)。一時点の相場の動きに依存しないよう、例えば「3年目」には、2016年1月に運用を開始したお客様の2019年1月末時点の損益から、2020年9月に運用を開始したお客様の2023年9月末時点の損益までを含む。各月末時点で預かり有価証券の残高が1万円以上あるお客様が対象で、運用実績から手数料を控除。リターンが0%の場合は「+0%~+5%」に含む。最新のデータはこちらにも掲載。

- コラムに関する注意事項

- 本資料の情報は、公開日時点のものです。公開日時点で一般に信頼できると思われる情報に基づいて作成していますが、情報の正確性や完全性を保証していません。当社は、新しい情報や将来の出来事その他の情報について、更新又は訂正する義務を負いません。

本資料は断定的判断を提供するものではありません。最終的な決定は、お客様自身で判断するものとし、当社はこれに一切関与せず、一切の責任を負いません。

本資料に基づいて被ったいかなる損害についても、当社は一切の責任を負いません。